La venta de bonos en dólares de Chile de la semana pasada fue tan exitosa que podría tentar al Ministerio de Hacienda a regresar al mercado este año y exceder su plan de emisión de deuda en moneda fuerte publicado hace apenas tres semanas.

El país emitió un bono de Tesorería por US$ 1,700 millones con vencimiento a cinco años con un spread de 85 puntos base sobre los bonos comparables del Tesoro de Estados Unidos, lo que representa una disminución frente al diferencial contemplado inicialmente de 120 puntos base y por debajo de la curva de las tasas existente de Chile. La venta representó la totalidad de la emisión de dólares prevista para el año.

“Si bien no es parte del presupuesto, dado el positivo resultado, Hacienda podría reconsiderar emitir algo adicional durante este año en moneda extranjera”, dijo Samuel Carrasco, economista sénior de Credicorp Capital.

La tasa de los bonos a 5 años fue similar a la de los bonos al 2029 de Arabia Saudita, que tiene una calificación de dos niveles por encima de la de Chile en Fitch Ratings y de un nivel en Moody’s Investors Service. Además, la demanda de los nuevos bonos superó en 7.5 veces la cantidad ofrecida. Y todo eso en el contexto de una liquidación en los mercados globales en las primeras semanas de este año.

“Otro ejercicio de gestión de pasivos en la parte delantera de la curva puede tener sentido, especialmente a medida que las tasas bajan por mayores expectativas de un recorte de la Fed”, dijo Nathalie Marshik, directora gerente de renta fija de BNP Paribas en Nueva York.

En respuesta a preguntas realizadas por Bloomberg News, el Ministerio de Hacienda dijo que “no puede ignorar el costo financiero proveniente de los niveles de tasas referenciales” al decidir qué deuda vender, pero que también tomaba en cuenta el “costo de la volatilidad cambiaria sobre el stock de deuda” y la liquidez de ciertos bonos.

El plan

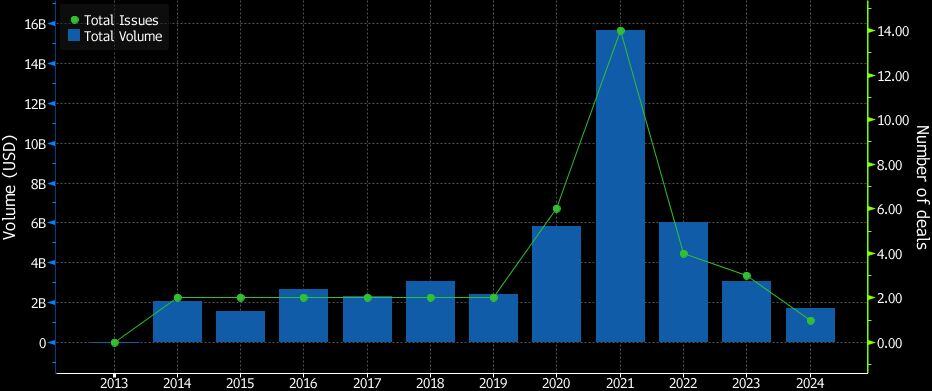

El ministerio dijo a principios de enero que planeaba ofrecer un equivalente a US$ 16,500 millones en bonos este año, el 90% de los cuales estaría denominado en moneda local. El objetivo del Gobierno es reducir la deuda en moneda fuerte al 34% del total desde el 35,7% de finales de 2023 tras un aumento registrado durante la pandemia, señaló.

Chile también podría optar por ofrecer bonos en euros si sus emisiones de instrumentos en pesos no resultan como se espera, señaló William Snead, analista del Banco Bilbao Vizcaya Argentaria SA en Nueva York. Aun así, si se apegan a su actual plan de financiación, eso podría respaldar la tasa de los bonos denominados en dólares, añadió.

LEA TAMBIÉN: Chile se suma a emisores de mercados emergentes con venta de bonos en dólares

La perspectiva de nuevas ventas de bonos en moneda fuerte debería apuntalar al peso, que se ha fortalecido un 1.6% frente al dólar desde que se emitieron los instrumentos al 2029, más que cualquier otra de las principales divisas de los mercados emergentes.

Problemas de liquidez

Al vender bonos la semana pasada, Chile se unió a una serie de países de mercados emergentes que han puesto a prueba el apetito de los inversionistas después de la temporada navideña. Pero las razones de Chile para unirse a esta tendencia son más bien internas que globales, ya que la liquidez en dólares en el mercado local se estaba agotando.

“Los inversionistas esperaban la nueva emisión de bonos de Chile, que no solo ayudaría a cubrir algunas obligaciones de bonos en moneda fuerte que vencen en enero, sino que también ayudaría a la Tesorería a fortalecer su posición en dólares”, dijo Snead.

El Ministerio de Hacienda había visto caer sus activos líquidos a niveles que los analistas del Banco Itaú habían calificado de “críticos”. La Tesorería tenía solo US$ 1,100 millones en activos líquidos en noviembre, el saldo más bajo a finales de noviembre en más de una década. Además, el saldo en dólares del Ministerio de Hacienda cayó a US$ 301 millones desde los US$ 719 millones a finales de octubre.

Junto con la venta de bonos de la semana pasada, el Ministerio de Hacienda también dijo el jueves que había retirado US$ 800 millones del Fondo de Estabilización Económica y Social.

“El reciente retiro del Fondo de Estabilización es el primero que se produce en ausencia de una crisis interna o global, lo que apunta a la magnitud y persistencia de la debilidad de los ingresos”, dijo Andrés Pérez, economista jefe para América Latina del Banco Itaú.

La venta también desafió las preocupaciones de que las firmas calificadoras reduzcan la perspectiva o incluso la calificación crediticia de los bonos chilenos después de que la carga de deuda del Gobierno se duplicara en la última década. Fitch Ratings y Moody’s Investors Service tienen una perspectiva estable, mientras que S&P Global Ratings tiene una perspectiva negativa.

El diferencial era “bastante ajustado y contradictorio con las perspectivas de calificación”, dijo Marshik.

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.