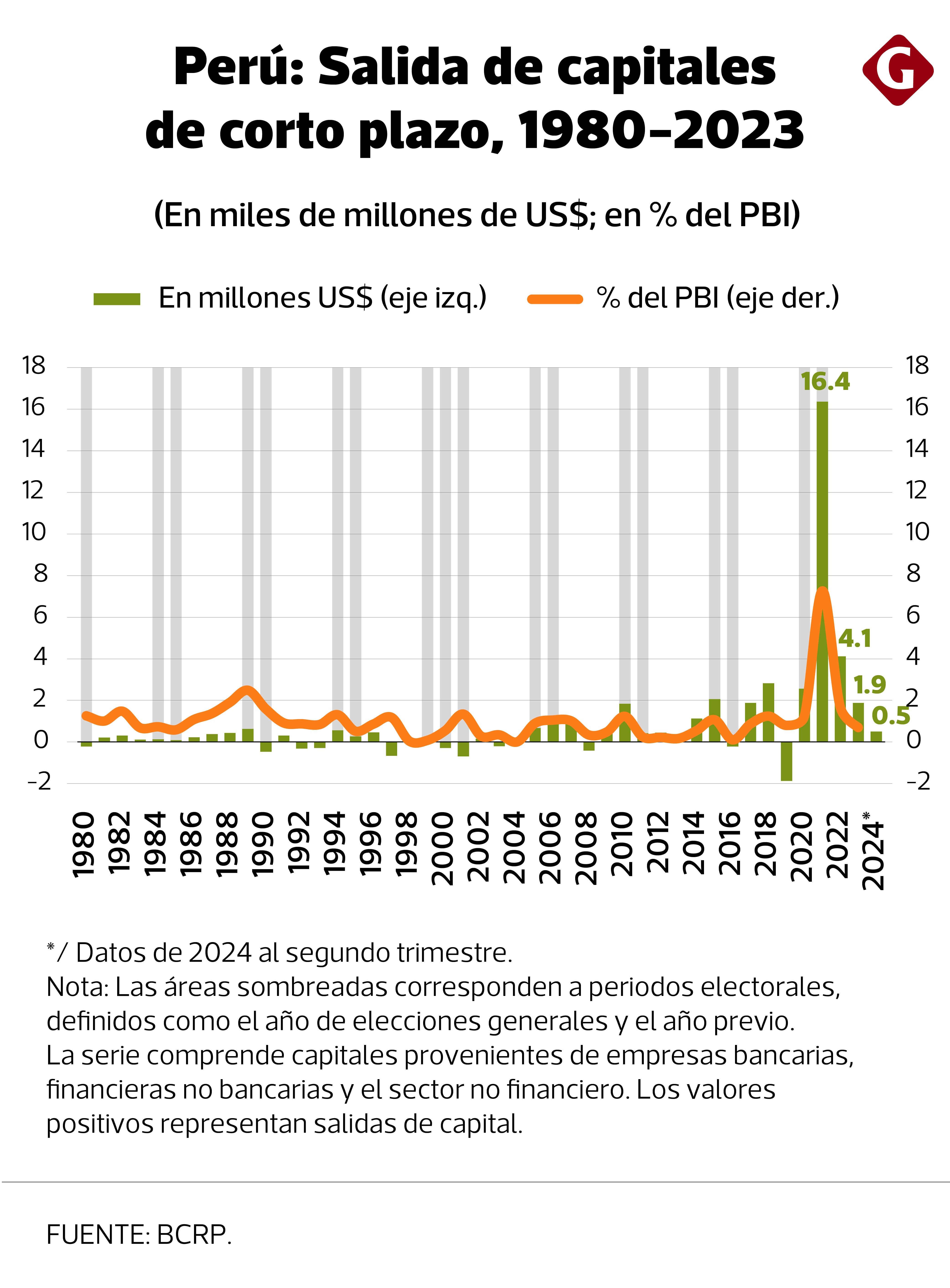

Debido principalmente a la incertidumbre política, el Perú experimenta el mayor episodio de salida de capitales de corto plazo en su historia. Entre el 2021 y 2024, cerca de US$ 22,900 millones de capitales salieron del país, lo que equivale a 8.6% del Producto Bruto Interno (PBI) del 2023.

Si bien el 73% de esta salida ocurrió en el 2021 ante la incertidumbre que generaron las últimas elecciones generales, el monto como porcentaje del PBI que se retiró entre el 2022 y 2023 es aún casi dos veces el promedio del periodo 2000-2019.

Volatilidad

Aunque los capitales de corto plazo pueden dinamizar el mercado de capitales, son altamente volátiles y, en un contexto de incertidumbre política, tienden a salir del país. Por ejemplo, durante el último periodo electoral (2020 y 2021), el Perú registró una salida de cerca de US$ 19 mil millones, lo que equivale a alrededor de 8.5% del PBI y es casi dos veces la suma de las salidas ocurridas durante todos los periodos de elecciones generales de este siglo.

Además del impacto negativo sobre el sistema financiero, una salida de capitales también produce presiones al alza sobre el tipo de cambio, lo que presenta un riesgo para la estabilidad de la moneda nacional.

Por ejemplo, tras el retiro de US$ 9.8 mil millones en el primer trimestre del 2021, el tipo de cambio se depreció 5.5% respecto del trimestre anterior, su mayor aumento en 8 años.

LEA TAMBIÉN: Los 24 millonarios proyectos del metal rojo que moverían la aguja del Perú

Comparación internacional

Perú no es el único país de la región que ha enfrentado fuertes salidas de capitales del sector no financiero en los últimos años. Por ejemplo, entre el 2019 y 2022, Chile experimentó retiros por más de US$ 23 mil millones debido al estallido social del 2019, la pandemia, las discusiones sobre una posible reforma constitucional y las elecciones generales del 2022.

De manera similar, Colombia sufrió retiros importantes en el 2022, que alcanzaron US$ 6,640 millones. La incertidumbre en torno a las elecciones presidenciales y las políticas económicas propuestas por el nuevo Gobierno, como la reforma tributaria, la transición del petróleo a energías renovables, la implementación de un nuevo sistema de pensiones y la posibilidad de no cumplir la regla fiscal provocaron la tercera depreciación cambiaria más alta del siglo en ese país.

LEA TAMBIÉN: Petroperú, un nuevo revés acecha: directorio a punto de salir

Inversión de largo plazo

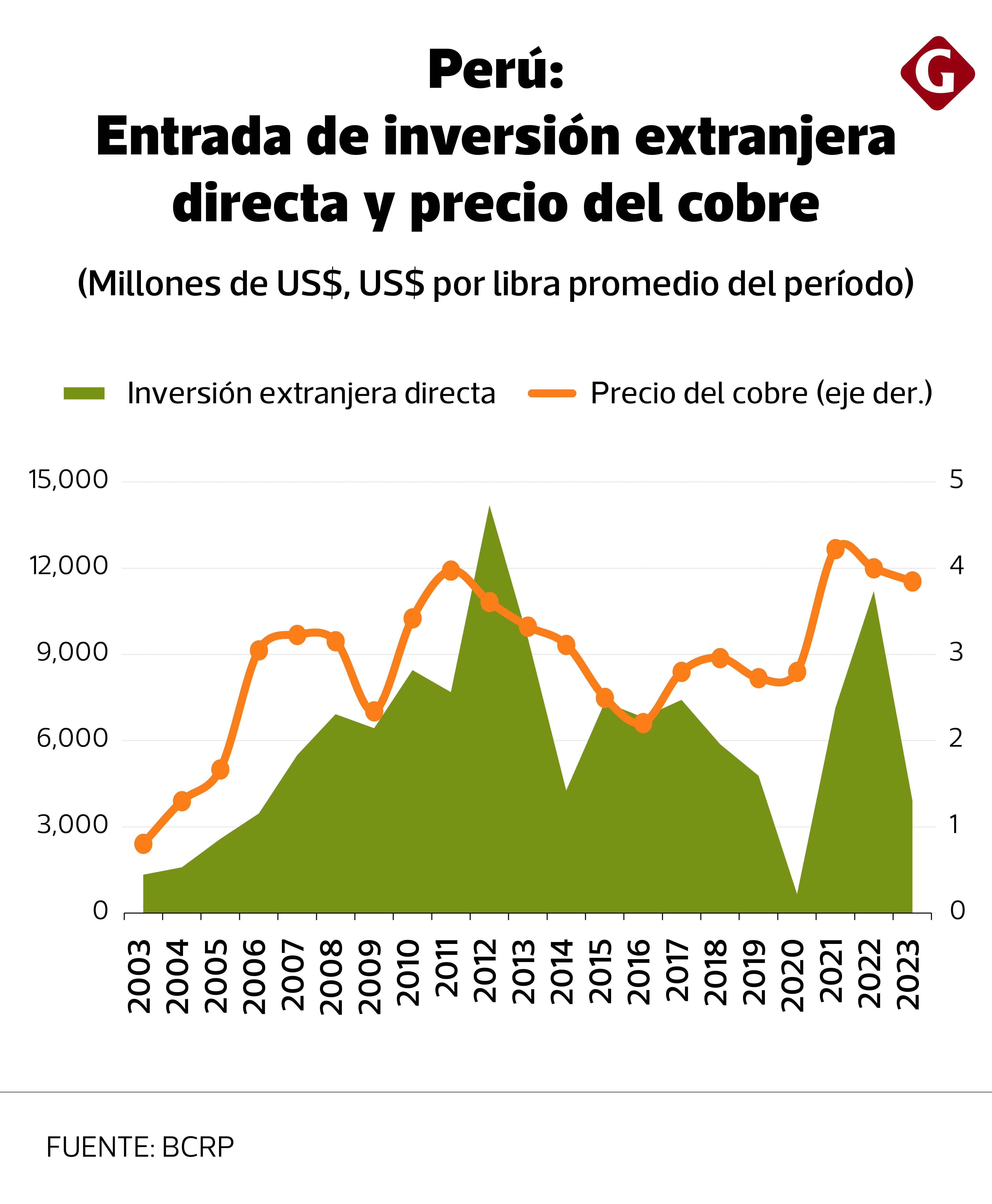

A diferencia de los capitales de corto plazo, la inversión extranjera directa (IED) tiene un impacto más profundo sobre el crecimiento económico. Estas inversiones se destinan al financiamiento de infraestructura, fábricas y otros activos físicos, que generan puestos de trabajo y aumentan los ingresos fiscales. Además, es menos volátil y más resiliente a los cambios políticos abruptos.

Debido a las reformas económicas de inicios de los 90, el Perú se convirtió en una plaza atractiva para las grandes inversiones. Así, la IED se multiplicó de US$ 50 millones anuales en la década de los 80 a US$ 3,151 millones anuales en la década de 90. Más aún, entre el 2000 y 2023, el Perú ha venido recibiendo US$ 10,934 millones cada año, alcanzando un máximo de US$ 14,182 millones en el 2012, en línea con el superciclo de los precios de los minerales experimentado.

Así, el Perú recibió más de US$ 29 mil millones de IED en los últimos 30 años. Según datos de ProInversión, los principales destinos de estas inversiones fueron telecomunicaciones (22%), minería (21%) y finanzas (18%).

La reinversión de utilidades ha sido el principal componente de la IED en el Perú, seguida por los aportes de capital. Esto significa que las empresas han reinvertido parte de sus ganancias en expandir y mejorar sus operaciones en el país, lo que refleja una confianza en la economía peruana.

Sin embargo, una menor reinversión de utilidades y aportes de capital en el 2023 provocó que la IED cayera 65% ese año, la mayor reducción interanual en las últimas tres décadas, sin considerar la pandemia.

Entorno más estable

Por un lado, un nuevo superciclo de precios de los metales, principalmente cobre y oro, que representan más del 50% de las exportaciones del Perú, brindan un panorama favorable para concretar nuevas inversiones.

Se espera que los precios altos se mantengan al menos durante la siguiente década, lo que pone énfasis en la necesidad de resolver aquellos aspectos que impiden se gatillen mayores inversiones. Por otro lado, la puesta en marcha de proyectos de talla mundial, como la próxima culminación del puerto de Chancay, brindan un panorama alentador para la IED, especialmente de nuevos aportes de capital.

No obstante, si bien el reciente Marco Macroeconómico Multianual 2025-2028 espera una recuperación en el nivel de la IED, según el MEF esta se explicaría principalmente por la reinversión de utilidades.

El actual panorama enfrenta importantes riesgos, principalmente vinculados al deterioro de la institucionalidad fiscal. Las calificadoras de riesgo han señalado la importancia de fortalecer un manejo prudente y sostenible de las finanzas públicas, especialmente tras el incumplimiento de la regla fiscal en el 2023.

Si en este 2024 el Gobierno no logra reducir el déficit hacia la meta de 2.8% del PBI, afectará la credibilidad institucional y aumentará la probabilidad de perder el grado de inversión. Además del impacto fiscal que ello generaría, afectaría las perspectivas del Perú como destino para la IED e impactaría negativamente en el flujo de capitales.

Todo esto sucede mientras la recuperación económica sigue siendo frágil y está principalmente sostenida por el gasto público. Ello posiciona al Ejecutivo en un dilema entre impulsar un mayor crecimiento o cumplir con la regla fiscal establecida para este año, en la medida que los ingresos fiscales aún no muestran incrementos significativos. Es crucial que el Perú recupere su fortaleza macroeconómica, que ha sido un distintivo frente a otros países de la región. Solo así será posible atraer más inversión de largo plazo y garantizar un crecimiento sostenido en el futuro.

Un ambiente propicio para invertir

Por: Andrés Valqui Silva, economista senior del IPE

En un contexto donde los aportes de capital no son la principal fuente de inversión extranjera directa (IED), la inversión privada se ha estancado al cierre del primer semestre. Además, existe una alta probabilidad de incumplir por segundo año consecutivo la regla fiscal, lo que llevaría a la pérdida del grado de inversión.

Resulta clave implementar medidas que promuevan un entorno propicio para generar confianza entre los inversionistas extranjeros. Aprovechar estas oportunidades permitirá impulsar el empleo, dinamizar las economías locales y contribuir a un regreso más rápido a la senda de reducción de la pobreza.

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.