Morgan Stanley prevé otro buen año por delante para los mercados emergentes al tiempo que la Reserva Federal recorta las tasas de interés y la economía estadounidense evita un aterrizaje forzoso. Pero no espere que todo sea un camino de rosas, escribieron en una nota los estrategas liderados por James Lord.

Después de tres semanas de reuniones con clientes, aquí las nueve sorpresas (sean buenas o malas) que amenazan con sacudir los mercados en 2024, según los estrategas.

1- El crédito soberano de los mercados emergentes rinde un 0% en 2024: los rendimientos de los bonos del Tesoro estadounidense repuntan hasta el 5% a finales de 2024, lo que elevaría los diferenciales de los mercados emergentes a 450 puntos básicos y eliminaría los rendimientos positivos de la deuda. Como señalan los estrategas, “este escenario no debería ser demasiado difícil de imaginar, dado que se desarrolló hace unos meses”.

LEA TAMBIÉN: Análisis: escasez de oferta impulsará el precio del cobre

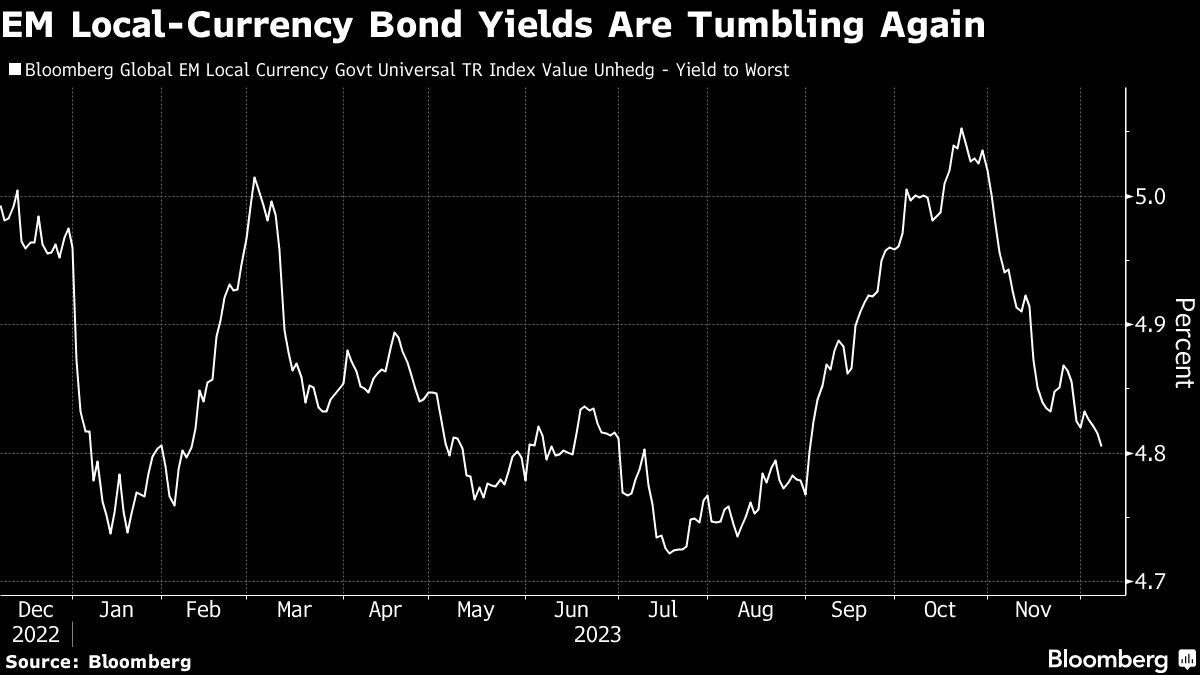

2- 2024, el año de lo local sobre lo soberano: Morgan Stanley prevé que los bonos en moneda fuerte de los mercados emergentes rindan un 14% el próximo año, mientras que la deuda en moneda local rendiría un 8%. Sin embargo, si las monedas de los mercados emergentes repuntan, los bonos en moneda local podrían tener un mejor desempeño. Eso requeriría que Estados Unidos evite un aterrizaje forzoso, que el crecimiento europeo se recupere y que el crecimiento de China mejore, lo que elevaría los precios de los productos básicos.

3- Los flujos de entrada en los mercados emergentes aumentan de nuevo: si bien es probable que los flujos de entrada se mantengan “moderados”, los diferenciales iniciales elevados, los retornos totales sólidos y el “ciclo de recorte inducido por un aterrizaje suave” podrían hacer que los flujos de entrada sorprendan al mercado, lo que impulsaría un período más largo de retornos estables.

4- Egipto reestructura su deuda: “Dado que se tienen las reservas suficientes para pagar las próximas obligaciones de deuda externa en 2024, cualquier reestructuración probablemente será de naturaleza preventiva. La relación gastos por intereses/ingresos relativamente alta y creciente hasta 2025 podría obligar a las autoridades a asumir el costo desde el principio (poco después de las elecciones) para posteriormente, reestructurarse”.

5- Producción de cobre en Panamá: Las elecciones de mayo del próximo año podrían llevar a revertir la decisión de cerrar la mina de cobre de First Quantum en Panamá, lo que ayudaría al crecimiento económico y evitaría un fallo de arbitraje potencialmente costoso.

6- Argentina regresa al 100% en 2024: Tal resultado para la deuda argentina requeriría tanto un entorno externo extraordinariamente favorable como el ajuste interno para proceder perfectamente. El presidente Javier Milei prestó juramento el domingo y prometió un programa de terapia de choque basado en recortes drásticos al gasto público.

LEA TAMBIÉN: Diciembre será difícil para acciones, dice Wilson de Morgan Stanley

7- Arabia Saudita revierte todos los recortes de suministro: Arabia Saudita ha asumido gran parte de los recortes de producción global este año, lo que perjudica el crecimiento y su equilibrio fiscal. Esto ha empezado a afectar la capacidad del Gobierno para gastar en las reformas de Visión 2030 y puede presionar al Gobierno para que aumente la producción.

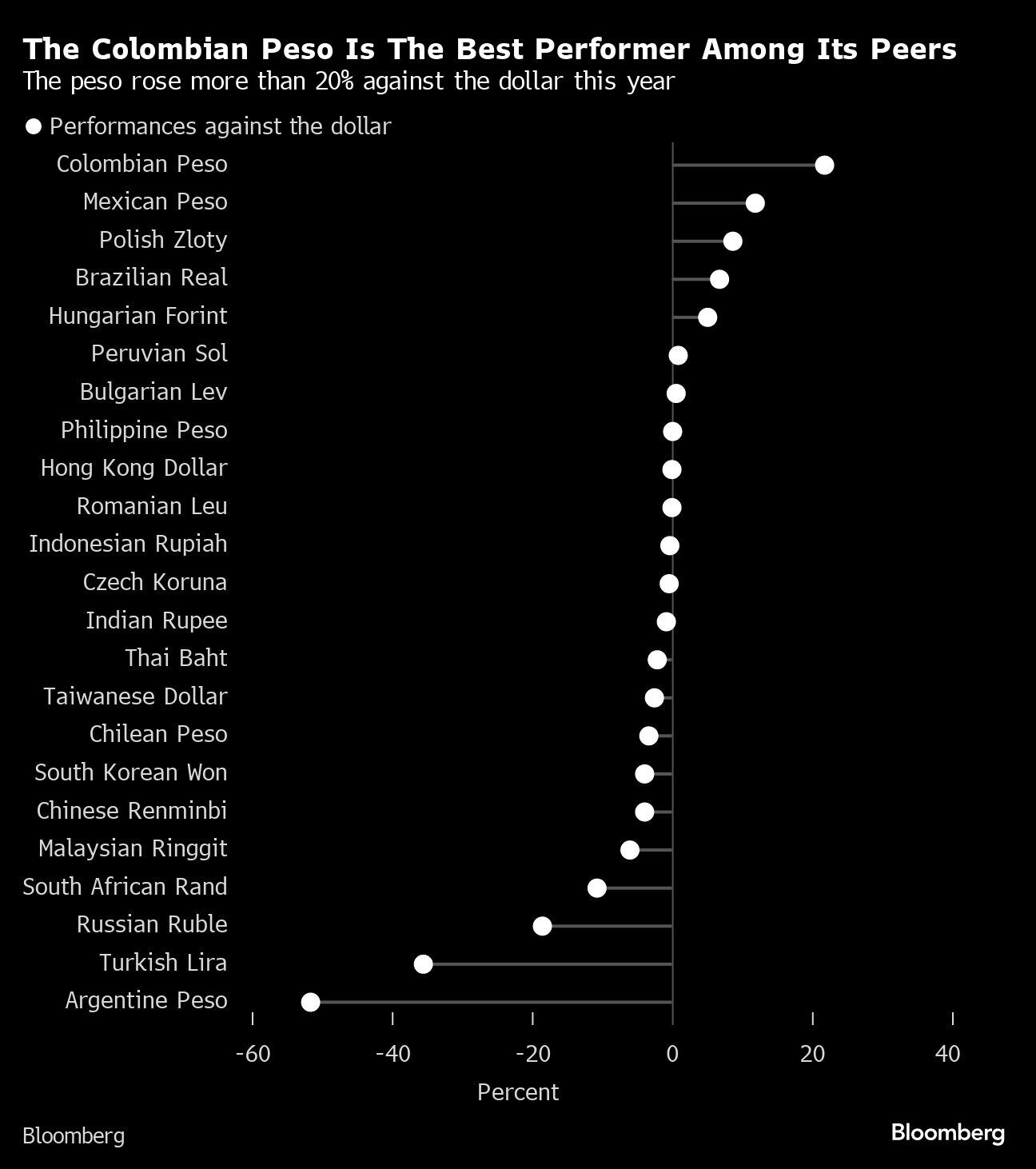

8- El COP vuelve a superar a sus pares de divisas de mercados emergentes: “Si bien hemos mantenido una visión bajista sobre el peso colombiano y hemos destacado que las valoraciones parecen bastante caras, hemos dudado en venderlo en corto debido al elevado carry y a cierto nivel de correlación con las entradas de bono locales”.

9- El giro político de China: el Tercer Pleno del gigante asiático podría actuar como un catalizador del Gobierno para enviar una señal más fuerte de apoyo para la economía, incluido un soporte más directo al sector privado, un programa de préstamos centralizado, que será aprovechado por promotores inmobiliarios calificados y un plan de reurbanización de barrios marginales más contundente.