En los últimos meses, las tiendas de descuentos, también conocidas como ‘hard discount’, han ganado relevancia en el mercado peruano con el ingreso de Tiendas 3A del Grupo AJE y con la llegada de la chilena Ahorra Food programada en julio del próximo año. De esta manera, se le suman dos competidores a Mass de InRetail, que lidera este segmento con 900 locales a nivel nacional. Así, al contar ambas marcas con planes de expansión agresivos, están en la búsqueda de espacios en la capital para colocar sus formatos. ¿Cómo está cambiando la oferta ante la mayor demanda de locales comerciales para estos negocios?

Sandro Vidal, director del Área de Consultoría de RE Propiedades, señala que, si bien se está observando un crecimiento de los hard discount también lo hacen las tiendas de conveniencia como Tambo y Oxxo, las cuales también siguen sumando puntos de venta tanto en Lima como provincias. De este modo, la búsqueda de locales comerciales vienen con ambos formatos, lo cual haría aumentar el precio de alquiler de estos espacios puertas de calle.

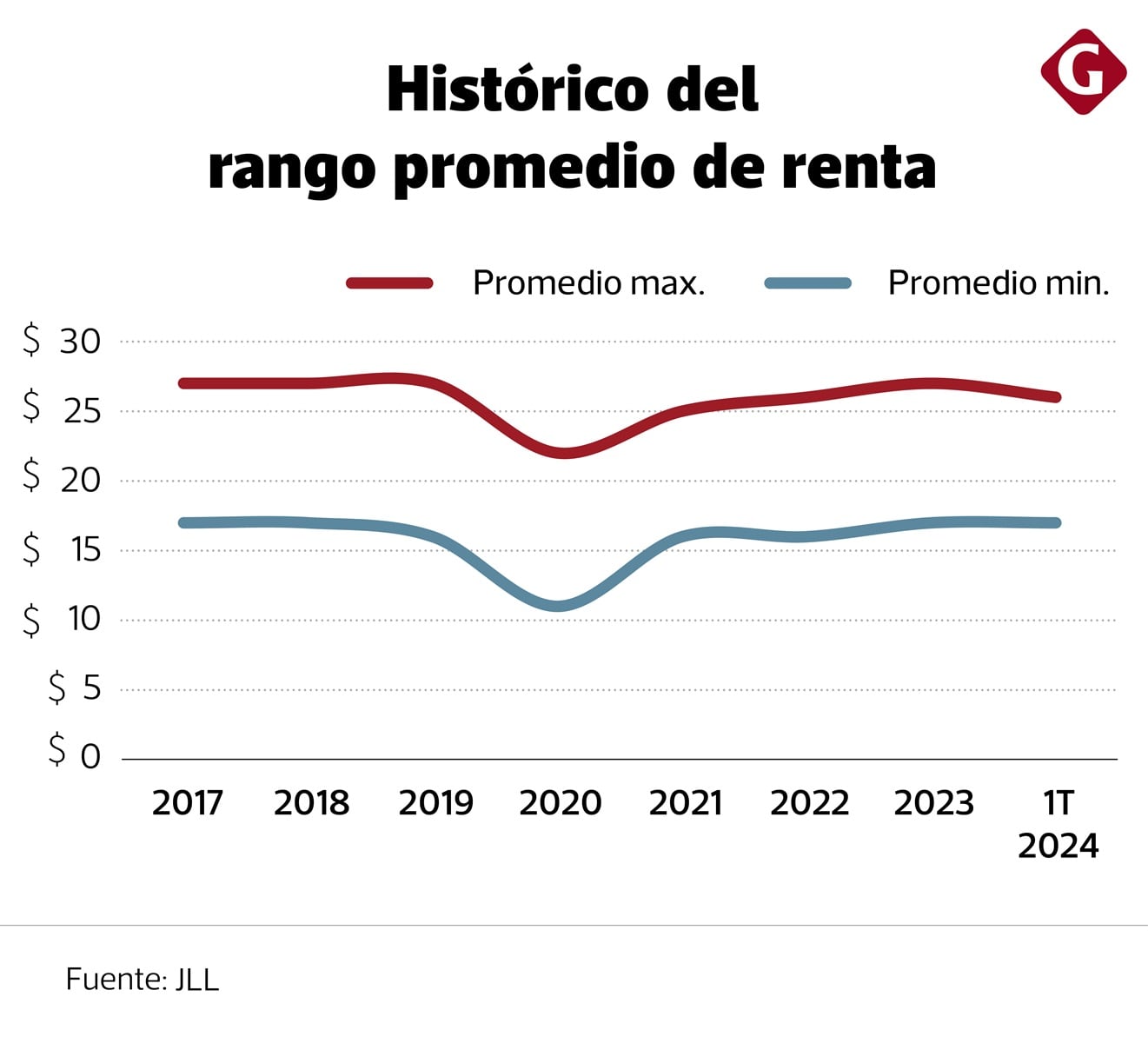

“La colocación de locales comerciales en el 2024 ha ido en incremento, lo que repercute en los niveles de vacancia y por ende hay poca disponibilidad, haciendo que este sea un espacio apreciado y requerido. Y, en consecuencia los precios suben”, comentó, tras precisar que ello también se da en un proceso de recuperación del precio de renta luego que en la pandemia tuvieron que reducirse.

LEA TAMBIÉN: KFC y su “receta” en Perú: su plan de nuevos locales y la digitalización

De acuerdo al reporte de Comercios Puertas de Calle de la consultora Jones Lang LaSalle (JLL), al cierre del primer trimestre el inventario de este segmento en la capital fue de 21,380 locales en 52 corredores comerciales situados en 33 distritos con una tasa de disponibilidad de 1.9%. De esto, el 61% de locales disponibles son de 50 y 150 metros cuadrados, mientras que aquellos de más de 300 m2 son más escasos.

Bajo este escenario, los operadores de los formatos de tiendas de conveniencia y hard discount se trazan estrategia para conseguir locales comerciales. Luis Sánchez, gerente de Investigación y Consultoría de JLL, indica que una vez no se encuentren ubicaciones estratégicas, como por ejemplo en Lima Moderna, mirarán hacia proyectos residenciales que incorporen plataforma comercio o incluso edificios de oficinas, así como también aliarse con operadores de centros comerciales.

“Ya existen más de 10 tiendas de conveniencia en edificios corporativos. Mientras que en edificios residenciales, ven a estas tiendas como un ancla para sus plataformas comerciales. Además, los edificios de uso mixto también se está evaluando”, agrega.

Renta y negociación

La diferencia entre una tienda de conveniencia frente a una hard discount, además de otros factores, son las dimensiones de los locales en cada concepto. Vidal precisa que para el primer formato se buscan locales de entre 100 y 120 m2, mientras que para el segundo se buscan espacios más grandes que promedian los 200 y 250 m2, aunque pueden ser mayores. Por ejemplo, las Tiendas 3A publicó en su cuenta de LinkedIn que estaba en búsqueda de locales con dimensiones de 200 y 500 m2.

Así, de acuerdo al reporte de JLL en base al cierre del primer trimestre de este año, el precio de lista de un local comercial puerta de calle se ubica entre los US$ 17 y US$ 26 en Lima Metropolitana, una reducción de 3.8% frente a similar periodo del 2023 debido a que la inseguridad hizo que en algunas zonas el valor se contrajera. En tanto, el representante de RE Propiedades, detalla que la renta mensual por metro cuadrado para una tienda de conveniencia en distritos de Lima Moderna promedia los US$ 30, mientras que las hard discount se ubican en US$ 25 debido a que el metraje es mayor en estos formatos.

Además, hay que considerar que los tiempos de contrato que suelen firmarse con estos locales son en promedio de cinco años. Según coinciden ambos expertos, esto se debe porque estos negocios tienen buen dinamismo y es muy difícil que una tienda cierre. Razón de ello, es que solo se ha observado que solo una tienda de San Juan de Lurigancho cerró pero por temas de inseguridad, más no por falta de venta.

“Es muy difícil que cierren sobre todo cuando observamos una carrera saludable en cuanto a atacar al mercado, ya que son formatos que se están difundiendo de manera más marcada. Será muy complicado que se detenga el crecimiento”, añade Vidal.

LEA TAMBIÉN: Española Cirsa concreta adquisición del 70% de la peruana Apuesta Total

Zonas atractivas

Los aspectos que toman en cuenta los operadores de estos formatos es la afluencia de público para colocar sus locales. No obstante, la estrategia dependerá de cada una de ellas, ya que algunos empiezan por Lima Moderna y otros en la periferia de la capital, específicamente en zonas donde aún no hay oferta de este tipo.

“Hay perfiles sobre expansión. Por ejemplo, la tienda de AJE empieza en San Juan de Lurigancho, mientras que las tiendas de conveniencia empezaron en zonas más consolidadas. Las estrategias son diversas”, refiere Sandro Vidal.

Finalmente, Sánchez indica que los distritos preferidos son Santiago de Surco, La Molina, Breña, San Miguel y Lince, zonas que cuentan con mucho tránsito peatonal o cercanos a un centro comercial.

Temas que te pueden interesar sobre retail:

- Tiendas 3A vs Mass: ¿cuánto tardará el Grupo Aje en igualar a InRetail?

- Los C-stores: ¿Por qué 7 de cada 10 limeños eligen tiendas de conveniencia?

- InRetail y sus planes a futuro con Makro para el despegue de su expansión

Comunicador social licenciado en la Universidad de San Martín de Porres. Actualmente redacto para la sección de negocios del diario Gestión.

Comienza a destacar en el mundo empresarial recibiendo las noticias más exclusivas del día en tu bandeja Aquí. Si aún no tienes una cuenta, Regístrate gratis y sé parte de nuestra comunidad.