El futuro de la gestión de riesgos

Cuando pensamos en el futuro, inmediatamente nos viene a la mente todas aquellas actividades que pueden ser sujetas a la automatización: la “nube”, el internet de la cosas, machine learning, blockchain, entre otras; lo que a su vez, nos lleva a pensar qué tanto mi organización necesita un proceso de transformación digital, que involucra a todas las industrias y sectores en sus distintas actividades y, de hecho, en las funciones asociadas a GRC (Gobernanza, Riesgos y Cumplimiento). Al respecto, según el Global Risk Survey 2022 de PwC, el 79% de líderes empresariales afirman que mantenerse al día con la transformación digital es un reto clave para la gestión de riesgos.

La tecnología no es de aplicación exclusiva en las funciones de soporte administrativo, llamadas de back office o en los servicios financieros, telecomunicaciones o de retail. Hoy en día, las redes industriales en los campos productivos, mineros, petroleros, energía y/o de manufactura; igualmente incorporan actividades automatizadas en aras de la eficiencia, efectividad y ahorro de costos; y que muchas veces no son tomadas en cuenta cuando diseñamos e implementamos sistemas de seguridad de información, así como planes de continuidad de negocios incluyendo contingencias de sistemas.

Siendo la omnipresencialidad una característica particular de la tecnología, es claro que la gestión de riesgos debe adaptarse aceleradamente al cambio tecnológico. Caso contrario, uno de los peligros más importantes será la exposición de nuestros activos de información a vulneración por terceros no autorizados, por lo que la probabilidad que las funciones asociadas a GRC devengan en obsoletas o pocas eficientes se incrementarán, y nuestra visión preventiva deberá mantenerse alerta ante los posibles cambios que se puedan producir al interior de nuestras organizaciones.

Por ello, es crítico respaldar la agilidad de los negocios y aportar información proactiva, sólida y oportuna sobre los riesgos emergentes, incluyendo los tecnológicos, para una apropiada toma de decisiones. En un entorno de constantes cambios, estas habilidades pueden proporcionar una ventaja competitiva y comparativa en el mercado empresarial.

De acuerdo con el Global Risk Survey 2022, existen cinco acciones clave que deben tomarse en consideración para impulsar las capacidades de gestión de riesgos:

1. Comprometerse con antelación y obtener información sobre el riesgo en el punto de decisión

2. Adoptar una visión panorámica de los riesgos

3. Establecer y emplear el apetito de riesgo para aprovechar las ventajas del mismo

4. Permitir la toma de decisiones basada en riesgos, a través de sistemas y procesos

5. Redoblar los esfuerzos en los principales riesgos

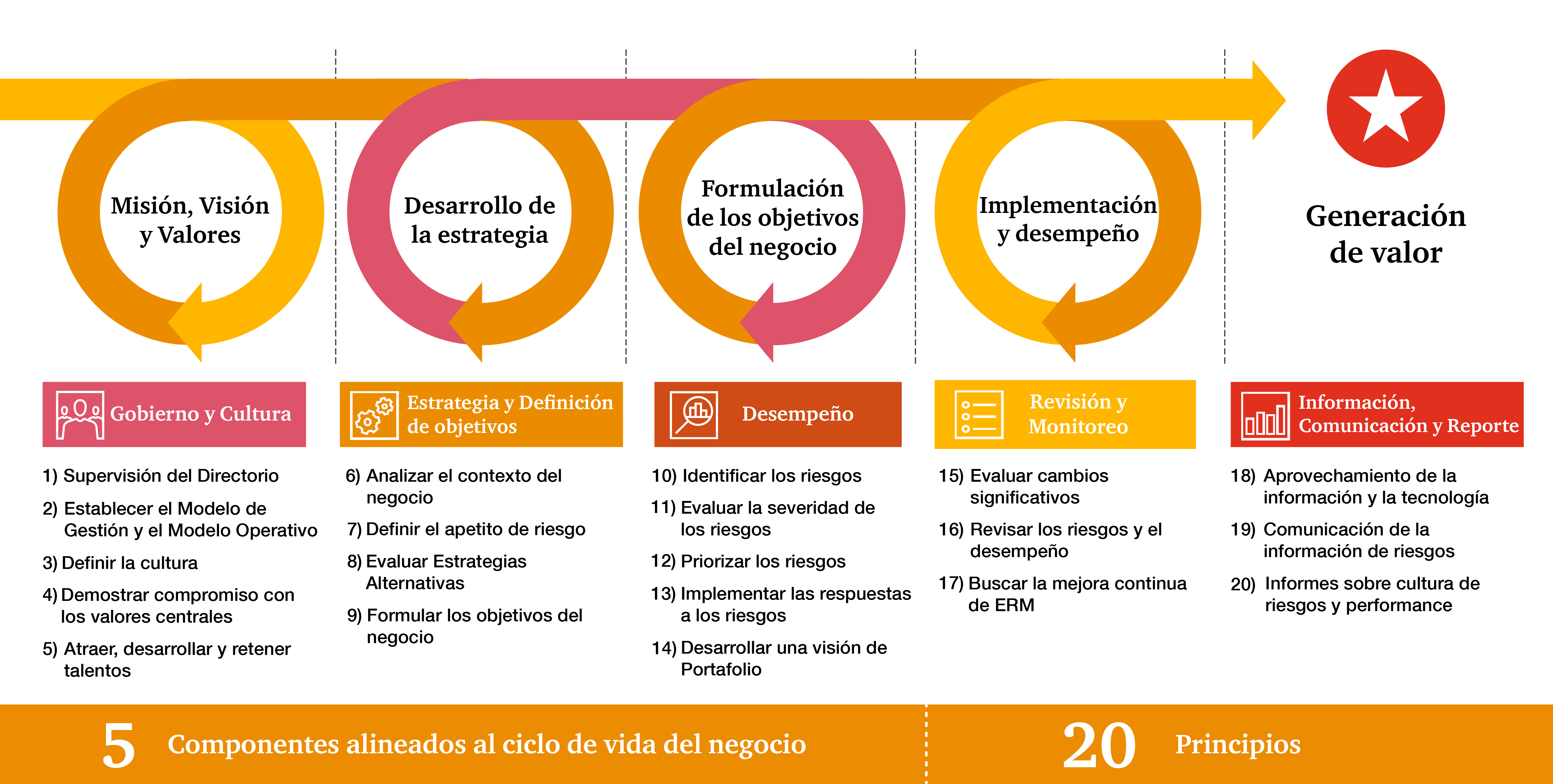

Este es un proceso que implica una clara concientización y cultura de riesgos al interior de la organización, liderada por la alta gerencia y supervisada y monitoreada por el directorio de manera periódica. Al respecto, el Marco de Referencia de Gestión Integral de Riesgos (ERM por sus siglas en inglés), aprobada en setiembre de 2017 por la organización COSO con autoría de PwC, refleja claramente la importancia que la base fundamental de una gestión de riesgos está en la misión, visión y valores centrales de la organización, hasta la generación de valor de la organización, tal como se puede apreciar en el siguiente gráfico:

En ese sentido, las siguientes actividades mínimas deberán ser desarrolladas por las empresas para una implementación de gestión de riesgos exitosa:

1.Convencimiento de la alta dirección y de la alta gerencia

2. Posicionamiento adecuado del champion

3. Definir un tamaño y estructuras adecuadas

4. No reinventar la rueda

5. Integración con el modelo de gestión

6. Proceso continuo y no de una sola vez

7. Alineado a la complejidad y tamaño de la empresa

8. Resumir y consolidar la información

9. Ser realista con el tiempo

10. Generación de cultura de arriba hacia abajo

En línea con lo antes mencionado, de acuerdo con el Global Economic Crime and Fraud Survey 2022, en organizaciones de todos los tamaños, el delito cibernético representa la mayor amenaza, seguido por el fraude del cliente y la apropiación indebida de activos. Este nuevo campo de batalla implica enfrentar lo siguiente:

1. Business e-mail compromise

2. Phishing

3. Websites fraudulentos

4. Estafas de trabajos

5. Foco en las personas mayores

6. Fraude de préstamos

7. Fraudes ocupacionales

8. Estafas en las inversiones

9. Aperturas fraudulentas de cuentas

Y para ello, nuestras actividades mínimas deberán incorporar la actualización de la matriz de riesgos y controles asociados, capacitación interna y sensibilización de los clientes, mejorar la seguridad en el trabajo remoto/híbrido y reexaminar la definición de fraude.

Es importante considerar que una cultura de protección en general y de ciberseguridad en particular implica personas, tecnología y procesos iniciando por procedimientos concientización hacia unos de formación, que impliquen conocimientos, comportamientos, hábitos, actitudes, valores y estructura de gobernanza; que dependerá del nivel de madurez que tenga la organización en términos de negocios como de prácticas de gobierno corporativo: “El papel de la cultura es la forma a través de la cual nosotros, como sociedad, reflexionamos sobre quiénes somos, dónde hemos estado, dónde esperamos estar” (Wendell Pierce).

:quality(75)/blogs.gestion.pe/brujula-de-gestion-empresarial/wp-content/uploads/sites/135/2024/07/WhatsApp-Image-2024-07-25-at-5.02.32-PM.jpeg)